Uniswap v3 资本效率初见成效 LP 资管赛道有何机会?

编者按:本文通过可视化近期 v2、v3的流动性交易量数据,对比两者的资本效率,可以明显看到 v3 资本效率的提高;由于 v3 的集中流动性特性,做市需要更倾向于专业化,由此可以预期未来基于 Uniswap v3 的主动做市策略赛道的爆发,同时我们也简单介绍了目前市场上该赛道的项目:Visor Finance、 Alchemist、Charm、Method Finance 、Lixir Finance。

5 月 5 日,Uniswap v3 成功上线以太坊主网。

Uniswap v3 的核心目标在于解决 “资本效率” 问题,试图相对于 v2,将 v3 的资本效率提高 4000 倍,实现投入同样数量的资金来赚取更多的费用,从而获得更高的资本回报。

而 v3 自上线后的实际表现,给了我们一份满意的答案。

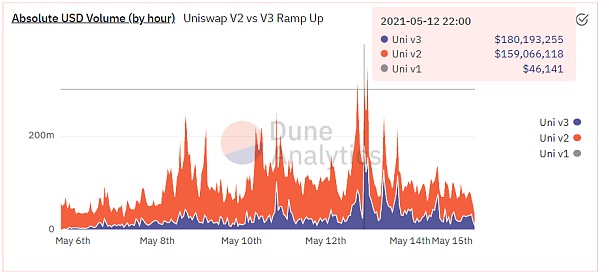

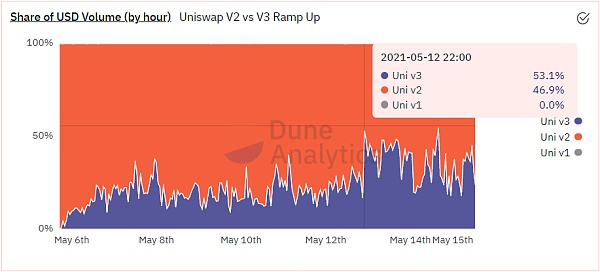

我们先来对比一下,在 5 月 5 ~ 15 日期间,v2 与 v3 的成交量以及份额对比图:

Uniswap v2 vs v3 的每小时成交量对比图 | 来源:Dune Analytics

Uniswap v2 vs v3 的每小时成交量份额对比图 | 来源:Dune Analytics

从上面两张图我们可以看出:

1.虽然 v3 刚上线,但是其成交量的增长迅速;

2.甚至在 5 月 12 日 21 点到 22 点这一小时,成交量实现了超越,而且后续成交量份额基本稳定在 35% ~ 50% 之间;

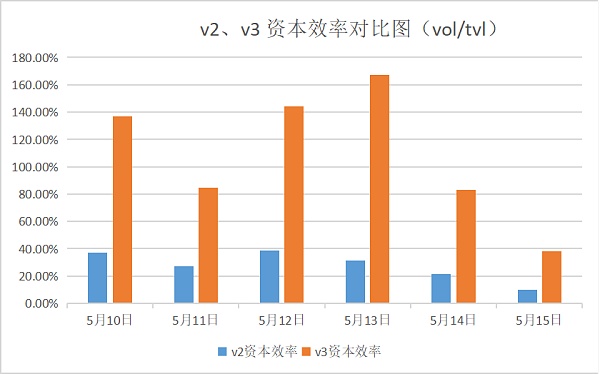

接下来,我们统计一下 5 月 10 ~ 15 日期间,v2、v3 的总锁仓价值 TVL 以及每日总成交量,并将两者相除得出资本效率。

从上面两张图我们可以知道:

1.尽管目前 v3 的总锁仓价值大约只有 v2 的 10%,但相对于 v2,v3 的资本效率有明显的改善;

2.从所有交易对来看,目前 v3 的资本效率大约是 v2 的 4 倍;

很多小伙伴可能会唏嘘,Uniswap 官方不是说资本效率将提高 4000 倍吗?这差距也太大了吧!

是这样的,上面这个例子我们的样本对象是所有交易对,大部分交易对的价格波动范围还是很大的,所以资本效率会有所影响。

如果我们采用更稳定的交易对池子为样本对象,如稳定币交易对 DAI/USDC,则更有可能在狭窄范围内提供流动性,从而大大提供资本效率。

现在,我们就选择 5 月 13 日那天,对比 v2 和 v3 中的交易对 DAI/USDC 的资本效率情况:

很明显,当我们采用稳定币交易对来测算时,资本效率提高到上百倍。

可能还是有小伙伴会好奇,那不也是没上千倍吗?

其实有几个因素会影响到资本效率,就拿上面的例子来说:

v3 池子中的该交易对所集中的价格区间会影响;LP 所设置的价格区间是否能准确匹配当前的交易需求区间;

由于是两者的对比,所以 v2、v3 的 TVL 也是影响计算结果的很大干扰因素。

鉴于 v3 刚上线不久,v3 做市商可能也尚未摸透这种玩法,所以目前交出的这个答卷,其实还是能让人满意的。

「 v3 给做市商带来的难题 」

我们上文说过:

鉴于 v3 刚上线不久,v3 做市商可能也尚未摸透这种玩法

是指什么玩法呢?

要知道,v3 的上线,将原先 v2 的无价格范围的被动型流动性供应,转变为现在 v3 的有价格范围的主动性流动性供应。

怎么理解呢?

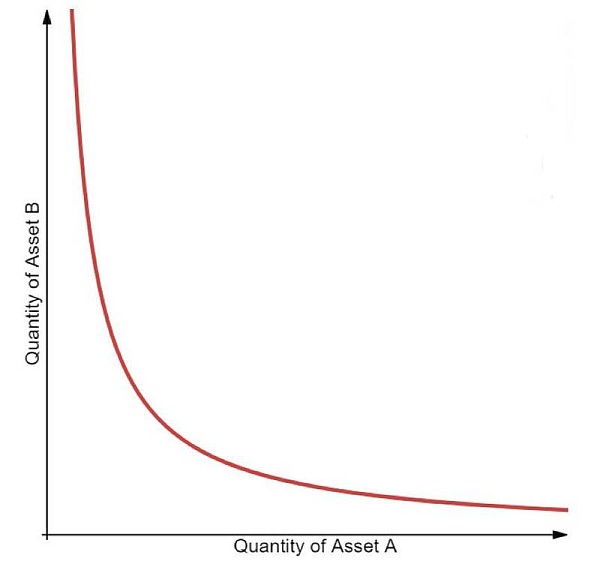

v2 提供流动性的方式

在 v2 提供流动性时,流动性会沿着价格曲线均匀分布,也就是说,你提供的资金均匀分布在各个价位进行做市,但是我们知道,大部分代币的大部分时间的价格都集中在某个区间震荡,这就使得资金效率很低。例如,Uniswap 的 DAI/USDC 池只花了 0.5% 左右的资金用于 0.99 美元到 1.01 美元之间的交易,因为绝大多数交易量都在这个价格区间内进行。这也是为 LP 们赚取大部分交易费用的交易量。这时候分布在其他价位的 99.5% 的资金就几乎从未被使用过。

不过,这种做市方式类似于“傻瓜式”做市,LP 只需要将资金存入池子,最后按照资金比例获得池子费用收益就行了。

v3 的集中流动性

在 v3 中,LP 在提供流动性时可以选择一个自定义的价格范围,允许将资金集中在大部分交易活动发生的范围内。

对的,v3 的做市商需要自己选择一个自定义的价格范围,别看听着简单,如果价格范围设置不合理,就很大程度上影响到 LP 的做市收益,另外,还要考虑如果行情波动大,价格变动到 LP 的价格范围之外了,做市商需要进行的重做市问题,以及是否建立多头寸(即在多个价格区间提供流动性)等做市组合策略问题。

是不是头很大了?

其实,简单来讲,就是如何最大化做市收益的问题。

当然,对于普通投资者来说,这个太费脑筋,太专业了!

而专业的事,就该交给专业的人去做!

因此,我们可以预见,随着 Uniswap v3 的 TVL 的不断增长,会有一个赛道雄起:基于 Uniswap v3 的主动做市策略项目。

「 基于 Uniswap v3 的主动做市商策略赛道 」

Uniswap v3 白皮书中写道:

我们希望成熟的策略可以代币化,让 LP 能参与的同时,用户体验没有变化。其中涉及到多仓位管理、根据市场价格自动平衡流动性、手续费再投资、奖励等。

Uniswap 从 v3 开始,鼓励其他团队创建针对其流动性资金池的应用,当然这业务也是一块很大的蛋糕,目前已经有一些项目正在着手这一块业务的开发,如:

Visor Finance(VISR)

Alchemist(MIST)

Charm

Method Finance (MTHD)

Lixir Finance(LIX)

Visor Finance

简单来讲,Visor 能够让 DeFi 参与者利用一个 NFT 智能金库(NFT Smart Vault)在 Uniswap v3 上提供流动性和主动进行流动性管理。

使用 Visor 的第一步,就是必须创建一个属于你自己的 NFT 智能金库,这相当于是一个用户控制的、所有权归属于用户的自托管合约金库,用户可以将自己的资产( v3 的 LP NFT等)存入其中,因为是 NFT 资产,使用 Visor 挖矿只需用户通过签名交易就可以实现很多操作,既能够极大节约交易手续费,用户也可以在不放弃托管的情况下安全地与 DeFi 协议交互。

Visor 由三种组件组成:

1.Visor Vault:即用户自托管控制的 NFT 智能金库。

2.Hypervisor:可以与 Visor Vault 及其资金交互的兼容机枪池智能合约。例如用户参加挖矿奖励,Hypervisor 可以读取 Visor Vault 内的资金,资金无需离开个人机枪池,即可获享奖励。而且同一个 Visor Vault 可以同时参加多个类似挖矿,同时获得多矿池奖励,从而提高资金效率。

3.Supervisor:具有 Hypervisor 控制权限的智能合约。Supervisor 可以更新 Hypervisor 预设参数,来管理资产,执行策略。例如可以调整流动的价格范围,调整费用奖励再投资比例。

5 月 19日后, Visor 针对 Uniswap v3 的产品才有可能上线,据官方介绍,届时 Visor 会提供三种主要功能:自托管挖矿、奖励费用累积和时间锁定。

1.Uniswap LP NFT 存入 Visor Vault,即可获得流动性奖励。用户质押 LP NFT,项目可以根据预定交易范围或某些预设策略,通过 Hypervisor 进行流动性奖励。

2.Uniswap v2 中 LP 所获得手续费奖励会自动添加到资金池中作为流动性。但 v3 中费用不会自动存入资金池,而是作为单独得 token。Hypervisor 可以管理此类收益型资产。

3.Visor 机枪池可以让用户时间锁定(Time-Lock)其 LP NFT,这就能防止撤池跑路的风险。

Alchemist

Alchemist 没有“开发团队”,没有公司,没有路线图,是一个神奇的存在。

公共资料可了解的 Alchemist 的功能是:

1.NFT LP 金库

2.无 Gas 交易

3.金库自动跨不同协议提供流动性

目前社区预计 Alchemist 未来可能会有关于 Uniswap v3 LP NFT 的相关资管产品,具体还需要看这个神秘项目未来可能的透露。

Charm

Charm 其实是一个基于以太坊的去中心化的期权协议,不过近期它在主网上线了为 Uniswap v3 量身设计的被动做市策略 AlphaVaults。AlphaVaults 可用来自动管理 Uniswap v3 的流动性,使其集中流动性获得更高的收益,并定期进行再平衡以减少无常损失。

目前 AlphaVaults 只上线了WETH / USDC 金库,用户可直接存入等价值的代币对,无需自行设置价格范围,金库策略会随着价格波动自动调节范围订单,实现收益最大化。

Method Finance

根据 Method Finance 的说明,其做市方式与 Visor 雷同,都是采用 NFT 金库的形式让用户自托管 LP NFT,不过目前产品也在开发中,产品规划应该也没有 Visor 丰富。

可留待未来观察!

Lixir Finance

Lixir 目前项目刚起步,也尚未有实际产品上线。

按照官方目前的文档描述,Lixir 的模式应该跟 Charm 的 Alpha Vaults 类似,都是上线 v3 的部分主流交易对,然后用户可以将对应的交易对代币存入池子中,Lixir 会为每个交易对生成优化策略,并优化资本配置,以获得最大的投资回报率和资本效率。

「 结语 」

Uniswap v3 白皮书中写道:

Uniswap v2 的核心合约不需要的都应该变为周边(应用)

Uniswap v3 的发布将带来围绕其周边功能的各种赛道的投资机会,在短期的未来,随着做市商逐渐意识到 v3 资本效率的提高,v3 的做市资金会越来越庞大,我们可以预见基于 Uniswap v3 的主动做市策略赛道将百家争鸣,从而衍生出更多的投资机会。

参考链接:

https://duneanalytics.com/msilb7/Uniswap-V2-vs-V3-Ramp-Up?Trailing Number of Days=10

https://www.visor.finance/

http://alchemist.farm/

http://charm.fi/

https://app.methodfi.co/

https://lixir.finance/

声明:本文由入驻金色财经的作者撰写,观点仅代表作者本人,绝不代表金色财经赞同其观点或证实其描述。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

比特币走势观点盘点:用3EX AI交易无惧行情涨跌

比特币走势观点盘点:用3EX AI交易无惧行情涨跌3EX AI交易平台

3EX AI交易平台解读美联储鲍威尔讲话与利率政策走向

3EX AI交易平台解读美联储鲍威尔讲话与利率政策走向3EX AI交易平台

金色Web3.0日报 | Meme币类别市值突破570亿美元

金色Web3.0日报 | Meme币类别市值突破570亿美元金色财经 善欧巴

比特币以太坊ETF向大陆开放交易?

比特币以太坊ETF向大陆开放交易?金鉴智律师

比特币横盘山寨基本全凉 接下来靠AI算力挖矿了?

比特币横盘山寨基本全凉 接下来靠AI算力挖矿了?加密市场观察

Solana Pos 质押的变革协议:Sanctum

Solana Pos 质押的变革协议:SanctumDefiLlama 24

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部