金色硬核|DeFi“农业”革命

金色财经近期推出金色硬核(Hardcore)栏目,为读者提供热门项目介绍或者深度解读。

金色财经近期推出金色硬核(Hardcore)栏目,为读者提供热门项目介绍或者深度解读。

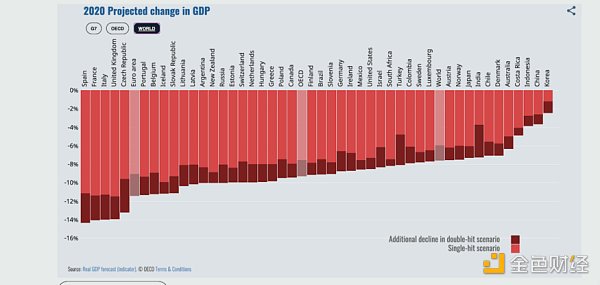

DeFi生态系统正在迅速发展。尽管世界正走向本世纪最严重的经济衰退。

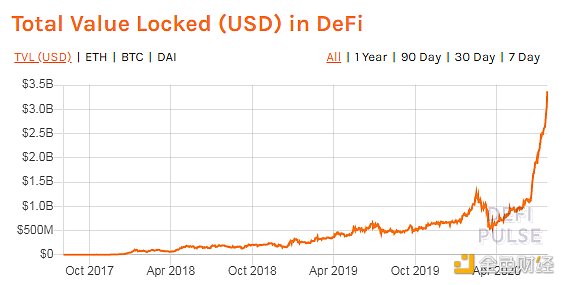

但DeFi锁定代币总市值不断增长,并达到了33亿美元的里程碑。这一数字不仅处于历史最高水平,更重要的是,它正呈指数增长:锁定在系统中的代币总市值在上个月增长了3倍!

锁定在DeFi中的代币总价值指数增长:来源:DeFi Pulse

发生了什么?

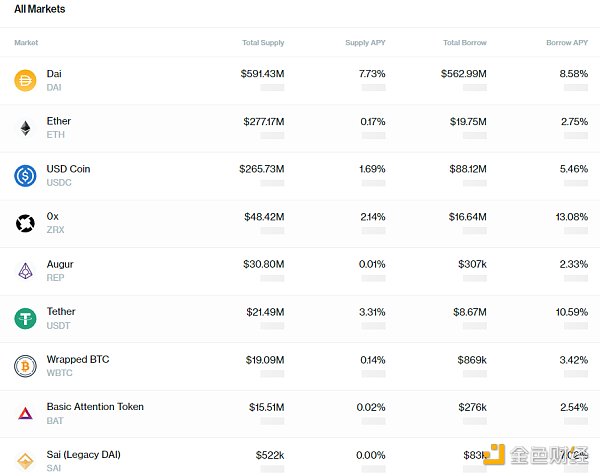

这一双曲线形增长是上月Compound宣布采取流动性挖矿或者更通俗地说是收益农场(Yield farming)来分发其治理代币引爆的。Compound是一个无许可借贷平台。

收益农场(Yield farming)是启动新平台社区和市场的新型激励工具。它奖励那些向网络提供价值的用户,奖励这些用户政治权利,以决定未来的协议更新,有时还包括经济权利,例如现金流量或其他价值获取机制。

DEFI生态系统中的收益农场(Yield farming)是其他项目最先开创的,比如Uniswap和Synthetix。Uniswap是一个去中心化交易所和自动做市商(AMM),Synthetix是一个DEFI衍生品协议。然而,是Compound上个月发布流动性挖矿使该话题成为头条新闻。Compound新创建了一个治理代币COMP,并将其分发给积极为系统提供价值的用户。

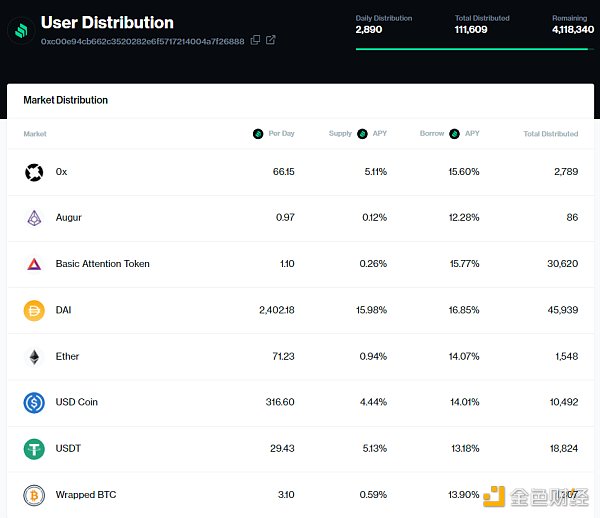

在Compound中,代币被就奖励给流动性提供者。尽管现在可以在像Uniswap这样的去中心化交易所中获取COMP代币,但其想法是用户可以通过积极参与Compound协议来“赚取”代币。

奖励流动性提供者COMP代币。资料来源:Compound

流动性提供者除了可额外获得治理代币,还能获得借贷收益。

这种新颖的激励机制是SAFG模型(未来治理简单协议-Simple Agreement for Future Governance)的实现,它是 Y-Combinator(注:一家孵化器公司)SAFTE模型的迭代。在SAFG模型中,参与协议的人将获得管理代币,这些代币最终可用于对协议更改进行投票。

这种新颖的激励机制是SAFG模型(未来治理简单协议-Simple Agreement for Future Governance)的实现,它是 Y-Combinator(注:一家孵化器公司)SAFTE模型的迭代。在SAFG模型中,参与协议的人将获得管理代币,这些代币最终可用于对协议更改进行投票。

COMP代币在设计上没有经济权利(例如现金流或其他价值获取机制),而只有政治权利(在未来的协议变更中投票)。然而,关于COMP代币持有者将来可以投票支持实施价值获取机制的猜测,使COMP代币的价格一飞冲天。

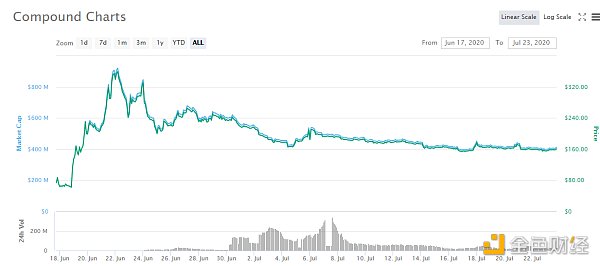

自6月20日发行以来,COMP价格趋势。在急剧上涨之后,价格有所稳定,但许多分析师仍认为其被高估了。资料来源:Coinmarketcap

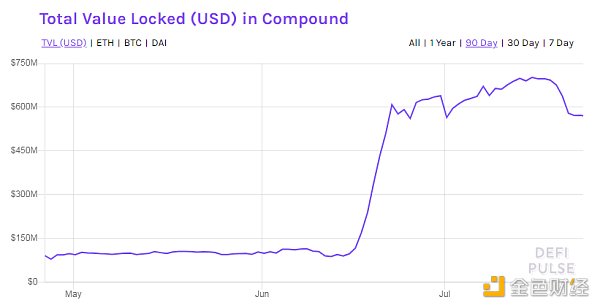

用户涌入为网络提供流动性,仅在1个月内Compound中锁定的价值增加了6倍!

Compound协议中锁定代币的总市值。来源:DeFi Pulse

正如“流动性开采”名字所暗示,这个框架暗指原来的比特币激励结构,向比特币网络提供价值(如提供安全保障)的用户奖励新铸的币。它是鼓励社区积极参与协议发展的一种形式,是补贴货币市场双向供给的一种方法。

想象一下,你作为Google搜索引擎在1990年代的早期用户,能够获得Google股票!有趣吧?流动性挖掘类似这样。早期用户会获得网络股份的奖励。现在的区别在于,只有主动为网络提供价值的用户才能获得奖励,而如果不主动的话,会随着时间流逝而被稀释。

对用户来说,流动性挖掘已成为一个非常有利可图的被动收入机会。在过去几周,我们看到了年收益率(APY)超过100%,这吸引了许多其他投资者进入该领域。可以在这里计算预期的COMP奖励!但是当心风险!

自COMP发布公告以来,出现了越来越复杂,更有利可图的收益机会。如Synthetix(合成和衍生资产平台)Balancer(自动做市商和基金管理),Curve(去中心化交易所)和Futureswap(期货)已经实施了类似的和更复杂的程序,在不同平台上同时建立面向流通量提供者的激励机制。我们预计,所有得DeFi协议都将实现某种程度的流动性挖矿,以奖励实际使用该协议并为其提供流动性的活跃用户。不同协议的交互也带来了更多的获利机会,但也带来了风险。

风险

一般而言,与传统金融一样,收益越高,风险越高。在DeFi生态系统,风险仍未完全理解和发现。请多注意并要认识到,DeFi仍然是实验技术!到目前为止,人们认识到的最主要的风险包括:智能合约风险,平台风险,预言机风险,交易风险和黑天鹅事件。

智能合约风险:是DeFi协议中最常见的风险。作为最新技术,代码中可能存在可被利用的错误和漏洞。减轻这种风险的一种方法是通过Nexus Mutual购买智能合约保险。

平台风险:指以太坊平台整体的系统风险。

交易和爆仓风险:加密资产波动性很大。如果用于抵押的抵押品价值突然下降,智能合约可能会把你的头寸平仓,这可能导致部分或全部资金损失。

预言机风险:预言机是使用外部数据的价格流。它们总是具有中心化的点并且可以被操纵。Chainlink在DeFi生态系统中被广泛使用,可以最大程度地降低这些风险。

黑天鹅风险:在3月的市场崩盘中,加密货币单日价格下跌超过40%。由于全球经济形势的不确定性,不可不预防无法预见的事件发生。

作者:Juan Escallon 蓝天鹅学院创始人

声明:本文系金色财经原创稿件,版权属金色财经所有,未经授权不得转载,已经协议授权的媒体下载使用时须注明"稿件来源:金色财经",违者将依法追究责任。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

无声之处等惊雷:Web3 Social的机遇与使命

无声之处等惊雷:Web3 Social的机遇与使命AC Capital Research

破晓可期 多角度数据暗示市场可能已达到局部低点

破晓可期 多角度数据暗示市场可能已达到局部低点KellyFund私董会

Inception Capital:我们为什么投资 Unisat?

Inception Capital:我们为什么投资 Unisat?Inception Capital

一文详解比特币L2生态

一文详解比特币L2生态金色精选

3EX“AI交易大师扶持计划”引爆AI交易革命:马来西亚首场AI交易大师分享会反响热烈

3EX“AI交易大师扶持计划”引爆AI交易革命:马来西亚首场AI交易大师分享会反响热烈3EX AI交易平台

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部